Опубликовано в журнале Outdoor Media, №9 (2014 г.)

Автор – Сергей Шумовский (по материалам компании «ЭСПАР-Аналитик»)

За первые шесть месяцев 2014 г. рынок наружной рекламы практически не вырос в денежном выражении и сильно сократился в физических объёмах. Даже резкого роста цен – а медиаинфляция характеризуется двузначными цифрами – оказалось недостаточно, чтобы придать outdoor-индустрии положительную динамику. Однако следует учитывать, что в нынешнем году стали сказываться последствия сразу нескольких событий, негативно влияющих на российскую наружку. С учётом того, что отрасли пришлось пережить, статистика выглядит не так уж плохо.

Общая динамика

В первом полугодии 2014 г. в 50 крупнейших городах России, охваченных ежемесячным мониторингом «ЭСПАР-Аналитик», вложения в аренду рекламных поверхностей сократились на 1,6% по сравнению со вторым полугодием 2013 г. Отчасти это можно объяснить сезонными различиями: второе полугодие традиционно имеет больший вес, чем первое. По сравнению с первыми шестью месяцами прошлого года вложения рекламодателей возросли на 1,7%, однако это не позволяет сделать вывод о положительной динамике отрасли. В целом оборот outdoor-рынка оставался в пределах 18–18,7 млрд руб., изменения мало отличались от статистической погрешности.

Бесспорно другое: физические объёмы рынка, т. е. количество размещённых постеров, значительно сократились. В первом полугодии 2013 г. было размещено почти 870 тыс. постеров с коммерческой рекламой, во втором полугодии – порядка 810 тыс., а в первом полугодии текущего года – только 730 тыс. По сравнению с первой половиной прошлого года сокращение составило около 16%.

Сохранение объёма рынка в денежном выражении при сокращении физических объёмов свидетельствует об увеличении цены на услуги наружной рекламы на 15–20%, без учёта макроэкономической инфляции. Сочетание стагнации на рынке и высокой инфляции, маскирующей сокращение физических объёмов экономики, имеет название «стагфляция». Это наиболее точный термин, которым можно охарактеризовать состояние outdoor-рынка в первом полугодии 2014 г.

Региональные особенности

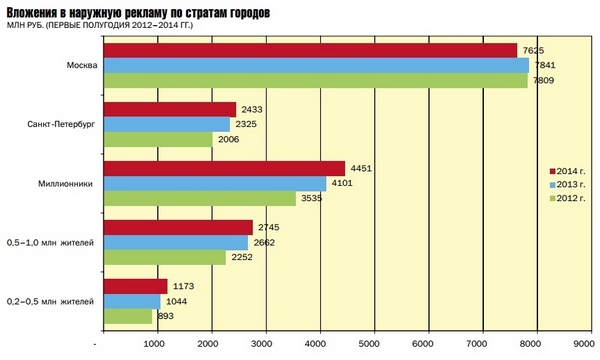

Сравнивая первые полугодия 2013 и 2014 гг., стоит обратить внимание на то, что отрицательную динамику продемонстрировала только Москва, в то время как Санкт-Петербург и региональные центры оставались в плюсе. В столице сказались массовые демонтажи рекламоносителей в прошлом году. Доля Москвы на рынке наружной рекламы сократилась до 41%, хотя ещё два года назад превышала 47%.

Страта городов с населением от 200 до 500 тыс. жителей, охваченных мониторингом, показала весьма высокую динамику оборота наружной рекламы – около 12%. Но их доля на рынке слишком мала, чтобы повлиять на общую ситуацию.

Города с населением от 500 тыс. до 1 млн жителей, равно как и города-миллионники, в целом удерживали положительную динамику, хотя outdoor-реклама ряда крупных региональных центров испытывает разрушительные последствия конкурсного перераспределения рекламных мест. Совокупно на эти две страты, включающие 30 городов с общим населением около 25 млн человек, приходится порядка 40% оборота рынка наружной рекламы, т. е. меньше, чем на одну Москву. Пока столичный outdoor не оправится от аукционов, устойчивого роста рынка наружной рекламы ожидать не стоит.

Рекламный инвентарь

В июне 2014 г. в 50 крупнейших городах России насчитывалось 187,6 тыс. рекламных поверхностей. Формально по сравнению с аналогичным периодом прошлого года их количество возросло на 2,5 тыс. единиц (1,3%). Здесь необходимо отметить, что с 2014 г. в мониторинг были включены 13,9 тыс. поверхностей ситиформата на остановках общественного транспорта «Мосгортранса». Большинство этих конструкций было установлено значительно раньше, но только сейчас, когда массовый демонтаж рекламоносителей в столице привёл к острому дефициту поверхностей, они стали вовлекаться в полноценный коммерческий оборот. Оператором этой крупнейшей рекламной сети является компания Gallery. Однако процесс интеграции остановок «Мосгортранса» в outdoor-рынок ещё далек от завершения, во многом они остаются обособленным сегментом.

Если не иметь в виду это перспективное пополнение, количество рекламных поверхностей в июне 2014 г. составило 173,7 тыс., что на 6,2% меньше, чем годом ранее.

Самые ощутимые потери понесли щиты 6х3 м, количество которых сократилось более чем на 13 тыс. Примерно по 1 тыс. поверхностей потеряли пиллары, крупноформатные носители и проч. Единственным форматом, сохранявшим положительную динамику, стали ситиборды, которые прибавили почти 5 тыс. поверхностей.

Очевидно, что, даже если учитывать в статистике 13,9 тыс. сторон ситиформата на остановках «Мосгортранса», это лишь в незначительной степени может компенсировать демонтаж примерно такого же количества билбордов. Это стало ещё одной причиной ослабления потенциала наружной рекламы.

Можно ожидать, что данный процесс продолжится и во втором полугодии 2014 г. При подготовке к проведению торгов на рекламные места внедряются новые схемы размещения наружной рекламы, предусматривающие сокращение крупноформатных носителей и щитов 6х3 м, а в качестве замены в лучшем случае предлагается уличная мебель – ситиборды и ситиформаты. Между тем для некоторых категорий рекламодателей такая замена неприемлема. Например, для продвижения автомобилей требуются крупноформатные конструкции и билборды. При их дефиците на рынке автомобильные бренды просто уйдут из outdoor.

Спрос на наружную рекламу

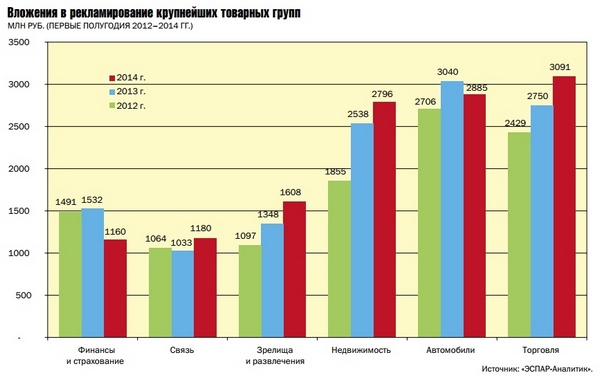

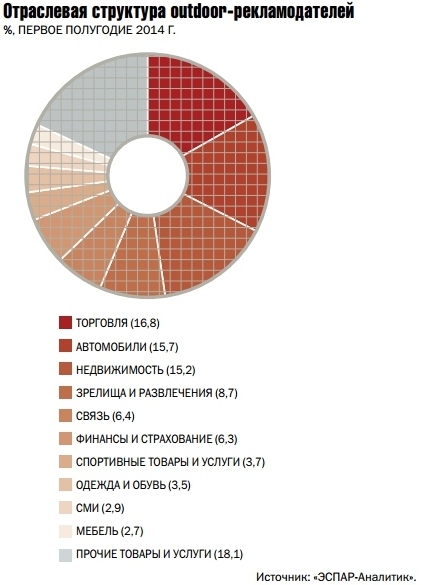

За первые шесть месяцев 2014 г. 10 наиболее значительных групп рекламодателей обеспечили почти 82% вложений в наружную рекламу. Это выше, чем в первом полугодии прошлого года, когда доля топ10 товарных категорий составляла менее 80%. Доля трёх самых крупных групп – торговых сетей, автомобилей и недвижимости – достигла почти 48% по сравнению с 46% в январе–июне 2013 г.

Концентрация outdoor-рынка неуклонно продолжается, несмотря на смену лидера – вместо автомобилей наиболее рекламируемой товарной категорией стали торговые сети.

Вложения в продвижение торговых сетей по сравнению с первым полугодием 2013 г. увеличились на 12,5%, т. е. почти на 350 млн руб. Хорошую динамику рекламных бюджетов также показали зрелища и развлечения (+20%), услуги и средства связи (+14%) и недвижимость (+10%).

Увеличение присутствия в outdoor зрелищ и развлечений можно объяснить опять-таки особенностями рынка Москвы, где в прошлом году было демонтировано несколько десятков тысяч небольших носителей, специализировавшихся на размещении событийной рекламы – концертов, кинофильмов и т. д., после чего часть рекламодателей была вынуждена размещаться на стандартных outdoor-форматах. В значительной степени это способствовало вовлечению в коммерческий оборот тех же остановочных павильонов «Мосгортранса». Однако ближе к августу 2014 г. сеть специализированных рекламоносителей для событийной рекламы была восстановлена, так что нельзя исключать, что уже во втором полугодии наружная реклама потеряет часть клиентов из индустрии развлечений.

Другая причина роста данного сегмента – телеканалы, которые после длительной «рекламной паузы» вновь проявляют активность на outdoor-рынке. Можно ожидать, что во втором полугодии она ещё более возрастёт при продвижении продукции нового сезона.

Несколько неожиданным стало увеличение рекламирования услуг и средств связи. В течение последних нескольких лет эта группа рекламодателей стабильно теряла свои позиции – рынок связи в России давно поделён, какихлибо принципиально новых услуг потребителям не предлагалось. Превратится ли увеличение рекламирования услуг и средств связи в устойчивый тренд, сейчас судить сложно, фундаментальных причин для этого не видно.

Напротив, затраты на outdoor-рекламу недвижимости постоянно возрастали с 2010 г. Однако рост в первом полугодии текущего года – самый низкий за последние несколько лет. По всей видимости, девелоперы достигли потолка рекламных бюджетов или близки к этому.

Из крупнейших групп товаров, рекламируемых в outdoor, наихудшие результаты показали финансовобанковские услуги (-24%) и автомобили (сокращение outdoor-бюджетов на 5%).

Заметим, что автодилерам в последнее время пришлось столкнуться с серьёзными трудностями как в своей основной деятельности, так и в размещении рекламы. Падение курса рубля означает автоматическое удорожание импортных автомобилей, в то время как спрос явно начал выдыхаться. Одновременно демонтаж большого количества рекламных поверхностей, традиционно используемых для продвижения автомобилей, в ряде случаев не оставил компаниям физической возможности для размещения. На этом фоне сокращение рекламных бюджетов только на 5% показывает крайнюю заинтересованность автодилеров в наружке, вероятно, в попытке подстегнуть падающий спрос.

Устойчивость авторекламы контрастирует с беспрецедентным сокращением рекламирования банков и финансовых учреждений – почти на четверть. Последний раз столь глубокое падение наблюдалось на пике кризиса, в первом полугодии 2009 г. Крупнейший рекламодатель из числа банков Сбербанк России урезал outdoor-бюджет на 80 млн руб., в целом вложения этого сектора упали на 370 млн руб. Это свидетельствует о том, что экономить на рекламе приходится многим финансовым учреждениям. Необходимо подчеркнуть, что данная ситуация никак не связана с международными санкциями, наложенными на ряд банков (если мы говорим о первом полугодии 2014 г.). Как санкции повлияют на рекламную активность банков внутри России, мы увидим во втором полугодии.

Крупнейшие рекламодатели

Хотя на первом месте среди рекламируемых товарных групп в первом полугодии оказались торговые сети, топ20 рекламодателей возглавили два оператора сотовой связи, что отражает внезапный всплеск рекламной активности «связистов». На третье место вышел «Спортмастер», увеличивший вложения в наружную рекламу сразу в 2,3 раза.

Следует отметить, что, несмотря на все сложности, некоторые автомобильные компании существенно нарастили присутствие в наружной рекламе: Mitsubishi (в 2,8 раза), Mazda (в 2,2 раза), Nissan (почти на 70%). Странно, что в этой гонке приняли участие только японские компании, в то время как остальные не проявили активности.

Среди топ20 рекламодателей безусловным лидером по динамике вложений стала Либеральнодемократическая партия России (ЛДПР), outdoor-бюджет которой увеличился более чем в 5 раз. Эта партия всегда очень внимательно относится к любым выборам и агитации во время их проведения.

В целом суммарные вложения 20 крупнейших рекламодателей составили 4,35 млрд руб., это почти 24% от всех затрат на наружную рекламу. В первом полугодии прошлого года этот показатель был меньше 20%. На рынке продолжается «селекция» рекламодателей на тех, кто намерен остаться в outdoor и готов увеличивать вложения в соответствии с медиаинфляцией и даже ещё быстрее, и на тех, кто, не выдержав роста цен и дефицита высокоэффективных рекламоносителей, предпочитает уйти из наружной рекламы.

Выводы:

1. Вложения в наружную рекламу в номинальном исчислении остались на прежнем уровне.

2. Физические объёмы размещения сократились на 16%.

3. Формально количество рекламных поверхностей осталось на прежнем уровне, фактически отрасль потеряла около 6% поверхностей, не получивших равноценной замены.

4. Баланс между сохраняющимся на высоком уровне спросом на наружную рекламу и тающими возможностями предложения сводится за счёт растущей медиаинфляции.

5. Продолжается перераспределение вложений в рекламирование в пользу трёх лидирующих групп товаров – торговых сетей, автомобилей и недвижимости, суммарная доля которых в спросе на наружную рекламу вплотную приблизилась к 50%.

6. Реклама финансовых и банковских услуг испытала очень значительное падение ещё до введения санкций.